Коэффициент финансовой независимости формула: Коэффициент финансовой независимости (формула) — nalog-nalog.ru

Коэффициент финансовой независимости (формула) — nalog-nalog.ru

Коэффициент финансовой независимости укажет, достаточно ли у компании собственных средств, чтобы рассчитаться со всеми долгами. Подробнее о том, какие значения коэффициента финансовой независимости компании оптимальны, расскажем в нашей статье.

Что показывает коэффициент

Коэффициент финансовой независимости (Кфн) указывает на удельный вес активов компании, которые могут быть сформированы за счет собственных источников. Соответственно, остальные активы складываются за счет заемных источников.

Этот коэффициент важен для определения финансовой привлекательности потенциального заемщика или партнера банковскими учреждениями и инвесторами.

Для определения рентабельности компании также будет полезно ознакомиться со статьей «Определяем рентабельность активов (формула по балансу)».

Формула для расчета

Чтобы понять, насколько компания обеспечена собственными ресурсами для покрытия существующих обязательств, воспользуемся формулой коэффициента финансовой независимости, которая выглядит так:

Кфн = (СобК + Р) / ВБ,

где: СобК — собственный капитал;

Р — резервный капитал;

ВБ — валюта баланса.

Анализ показателя

Нормативное значение коэффициента финансовой независимости не должен быть меньше 0,5. Чем больше данный показатель, тем привлекательнее компания для инвесторов, ведь это означает, что у нее есть необходимые средства для погашения долгов и она независима от внешних кредиторов.

Однако если полученный коэффициент финансовой независимости будет максимально приближен к 1, то для инвесторов это может стать сигналом, что компания развивается очень медленными темпами и имеются какие-то сдерживающие механизмы. При отказе от привлечения средств извне компания теряет дополнительные источники инвестирования в свою деятельность, за счет чего можно было бы обеспечить рост доходов и расширение рынка.

Чтобы провести более детальный анализ коэффициента финансовой независимости, следует сравнить полученное значение со среднеотраслевыми данными.

Итоги

Анализируя коэффициент финансовой независимости, можно прийти к следующему выводу: чем выше данный показатель, тем больший интерес для потенциальных инвесторов будет представлять компания.

В то же время близость коэффициента к 1 нежелательна. Это может свидетельствовать о наличии факторов, сдерживающих развитие предприятия.

Потенциальным инвесторам для оценки эффективности компании будет полезно ознакомиться со статьей «Расчет и формирование операционной прибыли (формула)».

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

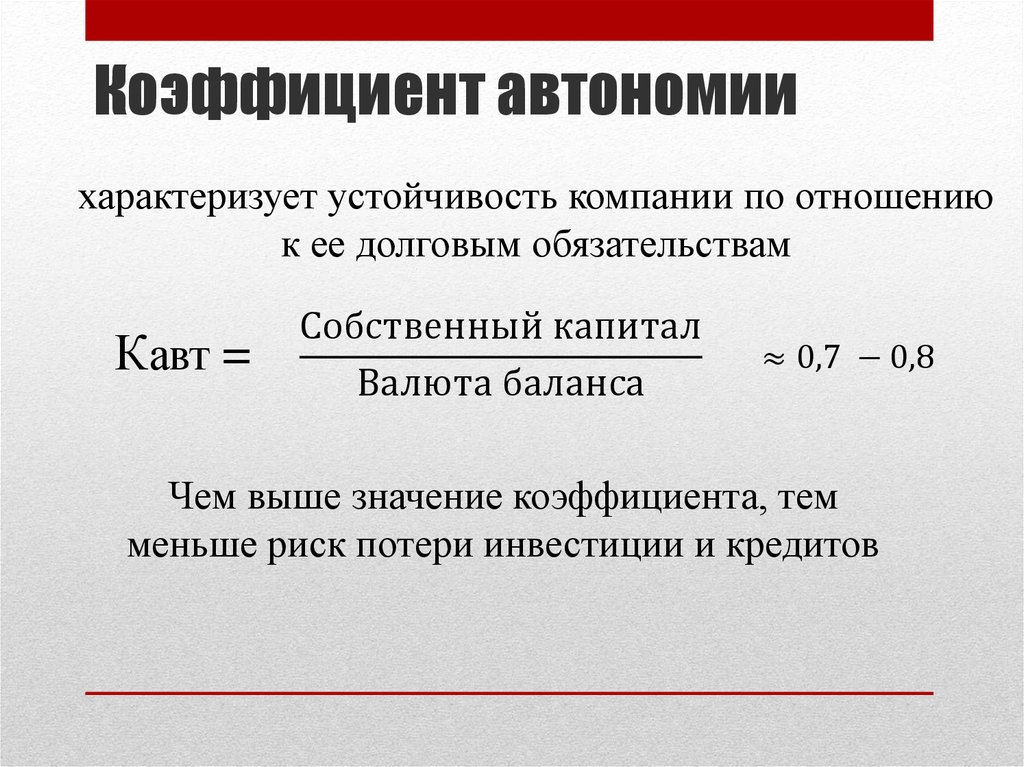

Коэффициент автономии. Формула по балансу. Пример расчета для ОАО «Северсталь»

Рассмотрим коэффициент автономии (другое его название коэффициент финансовой независимости), входящий в группу коэффициентов финансовой устойчивости предприятия. Как вы, наверное, помните, есть четыре группы финансовых коэффициентов: ликвидности, рентабельности, деловой активности и финансовой устойчивости. Вот этот коэффициент относится к последней группе. Сразу необходимо уточнить различие между группами ликвидности и финансовой устойчивости, так как зачастую их путают. Ключевая разница заключается в разной оценке платежеспособности предприятия, так коэффициенты из группы ликвидности оценивают краткосрочную платежеспособность, а коэффициенты из группы финансовой устойчивости – долгосрочную платежеспособность предприятия.

Рассмотрим коэффициент автономии (финансовой независимости) по следующей схеме: сначала расскажем о его экономическом смысле, потом приведем формулу расчета, затем рассмотрим пример для предприятия России ОАО «Северсталь» и не забудем сказать про нормативные значения.

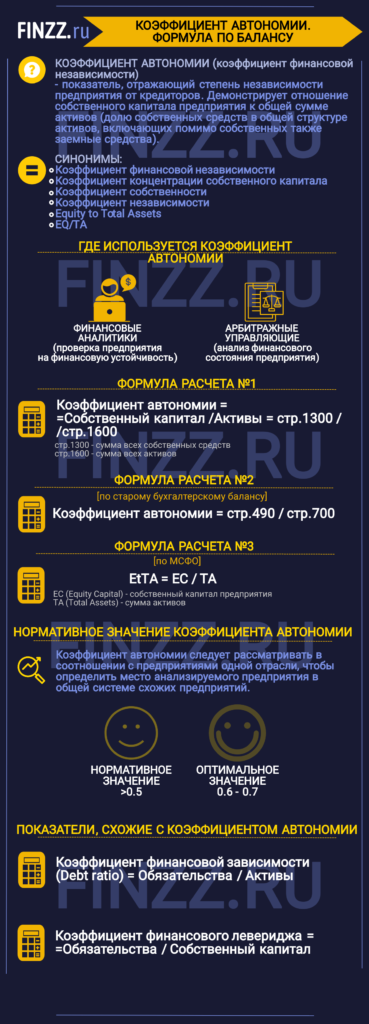

Инфографика: Коэффициент автономии

Коэффициент автономии (финансовой независимости). Экономический смысл

Коэффициент автономии (аналог: финансовой независимости) – это показывает степень независимости предприятия от кредиторов. Коэффициент показывает отношение собственного капитала к общей сумме активов, тем самым показывая долю собственных средств в общей структуре активов (куда входят и собственные средства и заемные). Если коэффициент автономии имеет низкие значения, это говорит о том, что предприятие финансово неустойчиво (зависимо от кредиторов).

Где используется коэффициент автономии?

Коэффициент автономии (финансовой независимости) используется в анализе финансового состояния предприятия арбитражными управляющими согласно постановлению Правительства РФ от 25.06.03 № 367 «Об утверждении правил проведения арбитражным управляющим финансового анализа».

Таким образом, данный коэффициент используется финансовыми аналитиками для собственной диагностики своего предприятия на финансовую устойчивость, а также арбитражными управляющими.

Синонимы коэффициента автономии

Перечислим синонимы коэффициента автономии, используемые другими авторами.

Финансовой независимости,

Коэффициент концентрации собственного капитала,

Коэффициент собственности,

Коэффициент независимости,

Equity to Total Assets,

EQ/TA.

По сути, все перечисленные выше названия это один коэффициент автономии, но зачастую в литературе он называется по-разному.

Коэффициент автономии (финансовой независимости). Формула расчета по балансу и МСФО

Перейдем к рассмотрению формулы расчета коэффициента автономии, которая будет иметь следующий вид:

Коэффициент автономии (финансовой независимости) = Собственный капитал/Активы = стр.1300/стр.1600

Стр.1300 – сумма всех собственных средств,

Стр.1600 – сумма всех активов.

По старому бухгалтерскому балансу (до 2011 года) коэффициент автономии определялся исходя из формулы:

Коэффициент автономии = стр.490/стр.700

В иностранной литературе коэффициент автономии будет иметь следующий вид:

EtTA = EC/TA

где:

EC (Equity Capital) – собственный капитал предприятия;

TA (Total Assets) – сумма активов.

Другие похожие на коэффициент автономии показатели

В мировой практике финансового анализа используется коэффициент финансовой зависимости (Debt ratio), который обратен по смыслу коэффициенту автономии (финансовой независимости). Коэффициент автономии (финансовой независимости) и коэффициент финансовой зависимости похожи, так как в обоих случаях используется собственный и заемный капитал.

Формула расчета коэффициента финансовой зависимости имеет следующий вид:

Коэффициент финансовой зависимости (Debt ratio) = Обязательства/Активы

Согласно Приказу Минрегиона РФ от 17.04.2010 № 173 (пункт 8.2.1.2) коэффициент финансовой зависимости имел следующую формулу расчета по старой РСБУ:

Коэффициент финансовой зависимости = (стр.590+ стр.690 – стр.630 – стр.640- стр.650) / (стр.700)

По новой форме бухгалтерского баланса формула приобретает следующий вид:

Коэффициент финансовой зависимости = (стр. 1400 + стр. 1500 – стр. 1530 – стр. 1540) / стр. 1700

Публичной бухгалтерской отчетности (Баланса и Отчета о прибылях и убытках) хватит, чтобы рассчитать данный коэффициент.

По постановлению Правительства рекомендуемое значение данного коэффициента должно быть меньше 0,8.

Другой финансовый коэффициент похожий на коэффициент автономии является коэффициент финансового левериджа (Debt to equity ratio). Данный показатель рассчитывается по следующей формуле:

Коэффициент финансового левериджа = Обязательства/Собственный капитал

Данный коэффициент также как коэффициент автономии и коэффициент финансовой зависимости показывает соотношение между собственными и заемными средствами. Рекомендуемым и оптимальным для российской действительности значение данного коэффициента равное – 1.

Коэффициент финансовой автономии. Пример расчета для ОАО «Северсталь»

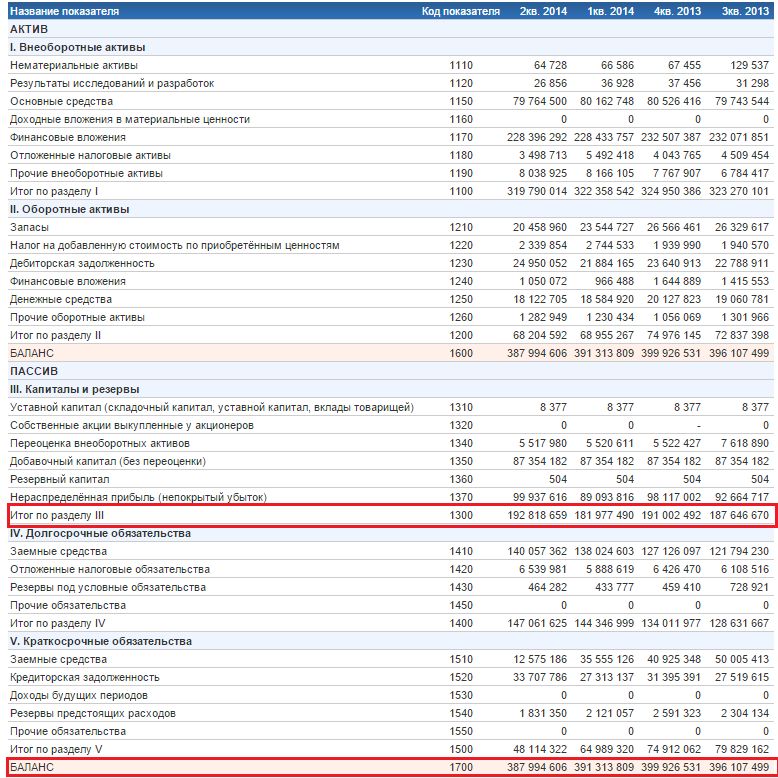

| Давайте для ясности рассмотрим расчет коэффициента автономии для отечественного предприятия. Будем рассматривать предприятие из отрасли черной металлургии ОАО «Северсталь» (производит сталь, трубы и тд.). |

Чтобы рассчитать коэффициент автономии, нам нужен баланс предприятия. Рекомендую брать финансовые данные с сайта InvestFunds. Возьмем баланс за 4 отчетных периода: 3 и 4 кварталы 2013 года и первые два квартала 2014 года. Картинку с импортированным балансом ОАО «Северсталь» расположена ниже. Уточню, что отчетность предоставлена по РСБУ (российская система бухгалтерского учета).

Расчета коэффициента автономии для ОАО “Северсталь”

Коэффициент автономии 2013-3 = 187646670/396107499 = 0,47

Коэффициент автономии 2013-4 = 191002492/399926531 = 0,47

Коэффициент автономии 2014-1 = 181977490/391313809 = 0,46

Коэффициент автономии 2014-2 = 192818659/387994606 = 0,5

Коэффициент автономии для ОАО «Северсталь» сильно не изменялся на протяжении всех четырех анализируемых периодов. Можно сделать вывод о стабильном финансовом состоянии предприятия.

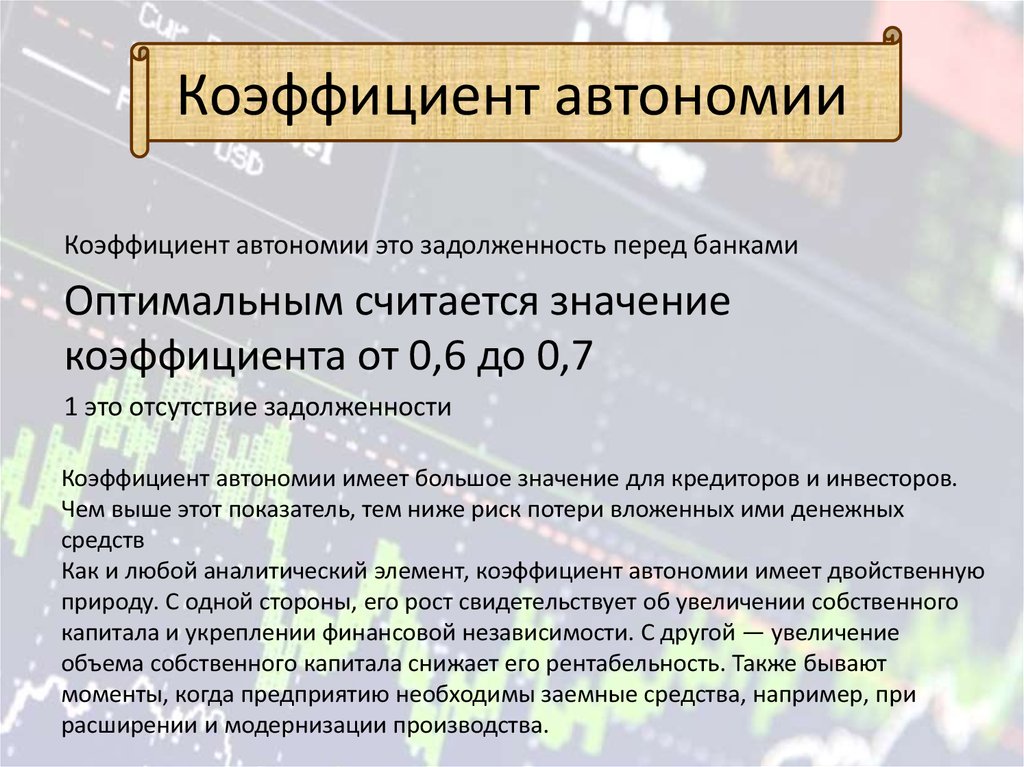

Коэффициент автономии (финансовой независимости). Норматив

В России коэффициент автономии имеет нормативное значение равное >0,5. Оптимальное значение в диапазоне от 0,6-0,7. К примеру, в иностранных источниках нормативное значение у данного коэффициента в США и в Европе равно 0,5, в Южной Корее – 0,3. Коэффициент автономии следует рассматривать в соотношении с предприятиями одной отрасли. Это позволит более точно определить свое место в общей системе схожих предприятий. Так как нормативные значения, предложенные выше лишь общие рекомендации.

Резюме

Подведу итоги анализа коэффициента автономии (финансовой независимости). Он является важным коэффициентом, который отражает финансовую устойчивость предприятия, обязателен для вычисления и дальнейшего анализа. Используется он, как правило, финансовыми аналитиками и арбитражными управляющими. Показывает независимость предприятия от кредиторов (внешних заемных средств).

Автор: Жданов Василий Юрьевич, к.э.н.

что показывает, как рассчитать коэффициент, формула

Финансовая независимость – главный критерий, который позволяет оценить финансовое положение компании. Этот показатель характеризует не только экономический потенциал организации и его материальные ресурсы, но и эффективность их реализации. Произвести всестороннюю оценку независимости компании можно при помощи комплексного анализа различных показателей. Главным из них считается коэффициент автономии.

Стабильность в бизнесе

Что такое коэффициент финансовой независимости

Финансовая автономность компании предполагает полную самостоятельность и независимость фирмы от заемных средств.

Справка! Любое автономное предприятие способно справиться с покрытием всех средств, вложенных в активы, а также целиком погасить все обязательства, не допустив образования необоснованных долгов.

Чтобы фирма была независимой, прежде всего, нужно верно избрать стратегию управления ресурсами компании, сбережениями и оборотными средствами. Правильно ли использует организация собственный капитал и запасы, можно узнать при помощи коэффициента автономии.

Коэффициент финансовой независимости входит в группу показателей, по которым определяют материальную стабильность организации.

Важно! Это удобный индикатор, отражающий зависимость фирмы от заемных средств.

Сущность автономности

В различной литературе этот коэффициент носит и другие названия:

- коэффициент автономии;

- коэффициент собственности;

- коэффициент концентрации собственного капитала.

Показатель стабильности чаще всего используются арбитражными управляющими.

Важно! Согласно Постановлению Правительства РФ от 25 июня 2003 г. № 367 «Об утверждении правил проведения арбитражным управляющим финансового анализа», он обязан проверить финансовое состояние организации перед началом оформления документов о банкротстве.

Для улучшения деятельности предприятия, формирования ресурсной базы и разработки управленческих стратегий этот коэффициент используется аналитиками многих фирм.

Как определить

Благодаря коэффициенту собственности, аналитики могут говорить о том, насколько та или иная фирма независима от кредиторов.

Справка! Определить его значение можно при помощи отношения собственного капитала компании ко всем имеющимся активам.

Работа аналитика

Аналитическая работа позволяет узнать, какую долю составляют в общей структуре действующих ресурсов собственные средства организации.

Формула расчета коэффициента

Рассчитать коэффициент автономии можно при помощи следующей общей формулы:

Ка= СКР/СА,

где:

- СКР – запасы фирмы и собственный капитал;

- СА – сумма активов предприятия.

Важно! При расчете необходимо учитывать все имеющиеся активы компании, вне зависимости от их ликвидных свойств.

Представить общую формулу расчета коэффициента можно и в другом виде, учитывая группы пассивов и активов:

Кфн= П4/(А1+А2+А3+А4),

где:

- П4 – резервы компании и собственный капитал;

- А1 – активы с высокими ликвидными показателями;

- А2 – активы, которые позволяют быстро получить прибыль;

- А3 – активы, которые реализуются медленно;

- А4 – труднореализуемые ресурсы предприятия.

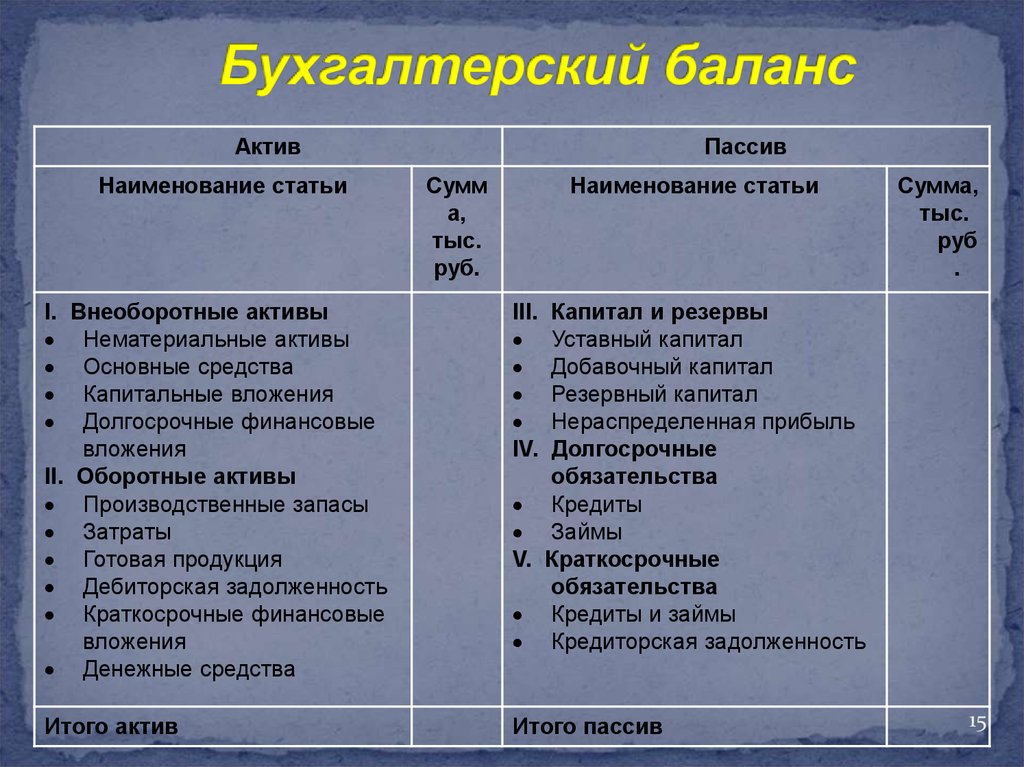

Вариант расчета по балансу

Расчет финансовой независимости можно произвести на основании бухгалтерского баланса.

Что входит в бухгалтерский баланс

В качестве исходных данных потребуются следующие показатели:

- строка 1300 – все собственные средства предприятия;

- строка 1600 – все активы фирмы.

Рассчитать коэффициент финансовой независимости помогут формула и строки по балансу (форма № 1) предприятия:

Кфн= стр.1300/стр.1600.

Для вычисления коэффициента автономии оборотных средств в аналитической практике используется следующая формула:

Кобср= (стр.1300 – стр.1100)/стр. 1200,

где:

- стр. 1100 – общая стоимость внеоборотных средств, которые имеются у предприятия;

- стр. 1200 – все оборотные активы, находящиеся на счету компании.

Пример

Баланс ОАО «Астория» по состоянию на 11 марта 2020 года показан в таблице.

Баланс предприятия ОАО «Астория»

| Строка | Показатель | Сумма |

|---|---|---|

| Актив | ||

| 1100 | Внеоборотные средства | 200 |

| 1200 | Оборотные активы | 500 |

| 1600 | Баланс | 700 |

| Пассив | ||

| 1300 | Резервы и капитал | 300 |

| 1400 | Долгосрочные обязательства | 100 |

| 1500 | Краткосрочные обязательства | 300 |

| 1700 | Баланс | 700 |

Исходя из показателей бухгалтерского баланса, будут рассчитываться 2 коэффициента:

- Кфн= 300/700 = 0,4;

- Кобср= (300-200)/500 = 0,2.

Вывод: организация ОАО «Астория» не может «похвастаться» финансовой независимостью. Велик риск банкротства, так как предприятие – должник и не в состоянии расплатиться с обязательствами.

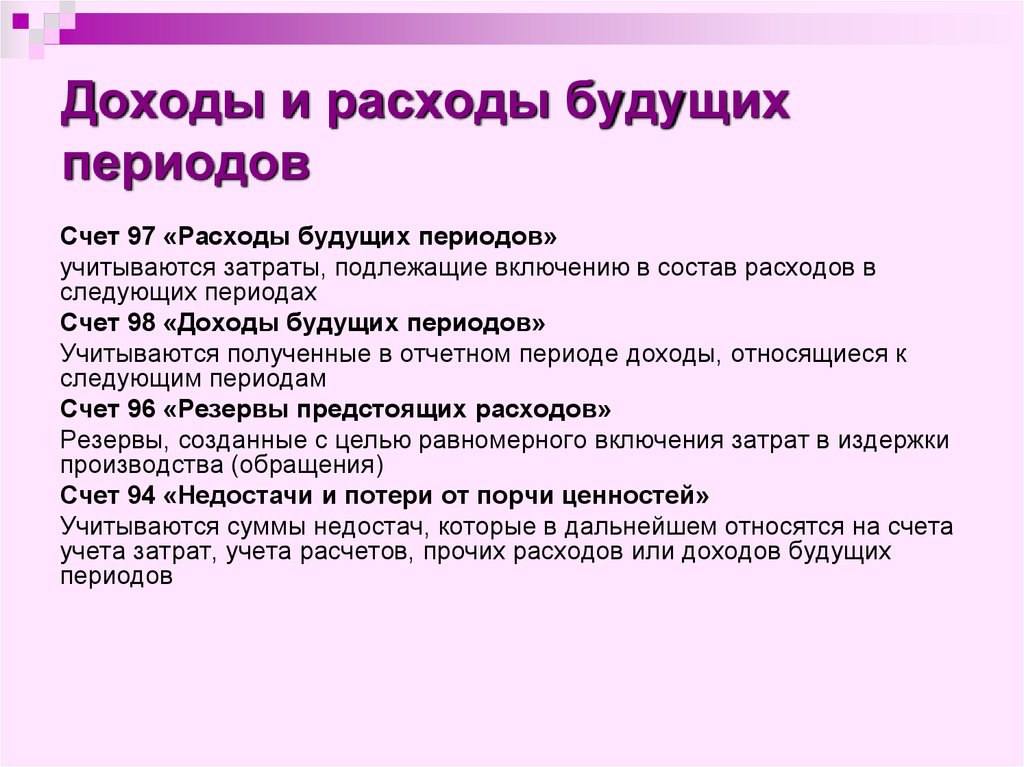

Если в бухгалтерском балансе организации присутствуют сведения о доходах будущих периодов, то коэффициент финансовой независимости необходимо уточнить.

Доходы и расходы будущих периодов

Калькуляция показателя будет определяться по следующей формуле:

Кфнут= (Доходы будущих периодов + Собственный капитал предприятия)/ Сумма активов

Чтобы правильно рассчитать коэффициент, важно учесть, что собственный капитал компании может не совсем совпадать с реальными значениями.

Причинами завышенных отклонений могут служить:

- задолженности по счету 80 «Уставный капитал»;

- наличие отложенных налоговых активов.

Заниженные показатели собственного капитала могут возникнуть в связи с начислением доходов будущих периодов, которые организация еще не получила.

Анализ коэффициента финансовой независимости

На коэффициент автономии обращают внимание аналитики компании, инвесторы и банки. Чем выше показатель финансовой независимости, тем больше вероятность, что предприятие сможет за счет собственных средств погасить все имеющиеся задолженности и восполнить затраты.

Важно! Нормативное значение коэффициента, которое символизирует удовлетворительное состояние компании, составляет 0,5.

Норма

Для России оптимальным значением считается показатель, равный 0,6-0,8, для Южной Кореи – 0,3, для Европы и США норма составляет 0,5.

Чтобы провести более глубокий финансовый анализ организации, этот показатель необходимо сравнить со средним значением по всей отрасли, по которой специализируется компания.

Если коэффициент близится к единице, такая ситуация показывает, что предприятие развивается медленными темпами из-за нежелания использовать заемный капитал.

Дополнительная информация. Несмотря на это, организация снижает риски, которые может повлечь за собой ухудшение финансовой состоятельности в неблагоприятный период.

Чтобы благополучно развиваться, предприятию необходимо поддерживать баланс между заемными и собственными активами. Если показатель меньше 0,5, значит, компания теряет финансовую стабильность и увеличивает риски, которые нередко сопрягаются с процентными расходами по обязательствам.

Коэффициент автономии позволяет осуществлять контроль структуры пассивов компании. Также показатель способствует своевременному обеспечению организации необходимыми для развития ресурсами при минимальных рисках.

Видео

Коэффициент финансовой независимости. Значение коэффициента финансовой устойчивости показывает, формула

Коэффициент финансовой независимости (автономии) определяется как отношение собственных средств организации к итогу бухгалтерского баланса.

Последние новости:

Показывает, из каких источников (собственных или заемных) поступают основные денежные потоки предприятия, т.е. какая доля вложений в общей сумме активов сформирована из собственного капитала организации. Отсюда следует его другое название — коэффициент финансовой устойчивости.

Проще говоря, данный показатель характеризует зависимость предприятия от кредиторов.

Коэффициент финансовой независимости рассчитывается по формуле:

Ка=СК/ИБ,

где:

СК – собственный капитал, (итог раздела III бух. баланса,стр. 490)

ИБ — итог бухгалтерского баланса (стр. 700).

В Беларуси значение коэффициента финансовой независимости по законодательству должно лежать в пределах не меньше 0,4–0,6. При этом западные эксперты часто рекомендуют Ка в диапазоне 0,5-0,8.

Чем ниже коэффициент, тем ниже считается финансовая устойчивость (из-за роста задолженности компании по отношению к величине капитала собственников по балансу). Возникает также опасность дефицита денежных средств.

Если значение этого показателя меньше нуля, значит, финансирование организации происходит целиком от кредитов и фактически собственник больше ей не владеет.

Однако при анализе коэффициента финансовой независимости учитывают такие факторы, как:

- его средние значения в других отраслях,

- доступ компании к дополнительным заемным средствам,

- особенности текущей деятельности.

Пример. Если коэффициент автономии компании Х за отчетный год составил 0,97, то в данном случае компания в своей деятельности практически пользуется только собственными средствами (на 97%) и не привлекает заемный капитал, что в итоге снижает эффективность ее деятельности и ограничивает развитие.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите

её и нажмите Ctrl+Enter

Формула коэффициента финансовой независимости по балансу

Понятие коэффициента финансовой независимости

Формула коэффициента финансовой независимости по балансу применяется банками и инвесторами при определении финансовой привлекательности потенциальных заемщиков или партнеров.

Коэффициент финансовой независимости имеет двойственную природу, поскольку его увеличение может говорить о двух вещах:

- Укрепление финансовой независимости компании за счет увеличения собственного капитала,

- Снижение рентабельности собственного капитала.

Формула коэффициента финансовой независимости

Формула коэффициента финансовой независимости по балансу применяется для оценки обеспеченности предприятия собственными ресурсами с целью покрытия существующих обязательств. Она выглядит следующим образом:

Кфн = (СК + РК)/ВБ,

Здесь СК — сумма собственного капитала;

РК — сумма резервного капитала;

ВБ — валюта баланса.

Формула коэффициента финансовой независимости по балансу с учетом строк будет выглядеть следующим образом:

Кфн=(стр.1310 + стр.1340 + стр. 1360 + стр. 1370) / стр. 1600

Здесь собственный капитал представлен суммой строк 1310, 1340, 1360 и 1370. Собственный капитал по балансу представляет собой часть капитала, остающаяся у предприятия после вычета сумм по всем обязательствам.

Строка 1600 включает в себя совокупность активов по балансу (валюта баланса).

Норматив коэффициента финансовой независимости

Коэффициент финансовой независимости показывает, насколько достаточным является наличие у предприятия собственных средств для расчета по задолженности. По нормативу значение коэффициента финансовой независимости должно превышать 0,5. При этом, чем выше значение коэффициента, тем более привлекательно предприятие для инвестиций.

Высокое значение коэффициента независимости показывает состояние предприятия, при котором оно обладает всеми необходимыми средствами для погашения всех долгов, а также независимость от внешних кредиторов.

При значении коэффициента, максимально приближенного к единице, можно говорить о медленных темпах развития предприятия, о сдерживающих механизмах его развития. Это вызвано тем, что предприятие, которое отказывается от привлеченных средств, часто теряет возможность дополнительного получения прибыли и расширения производства (рынка сбыта).

Для более точного и детального проведения анализа коэффициента финансовой независимости, необходимо сравнивать его значения в динамике, а также со средними значениями других компаний отрасли.

Примеры решения задач

Коэффициент финансовой независимости по балансу, формула расчета КФН

Коэффициент финансовой независимости по балансу относится к важнейшим критериям финансовой стабильности предпринимательской деятельности. Данный показатель стабильности, или коэффициент концентрации собственного капитала, рассчитывается с помощью определенных методов, а также обладает практической пользой.

Для чего нужно подсчитывать КФН

Показатель характеризует возможность предприятия на протяжении неограниченного отрезка времени осуществлять производственный процесс без перерывов, а также реализовывать собственные товары и услуги, без зависимости от смены различных условий внешнего или внутреннего характера. Говоря конкретнее, КФН устойчивого предприятия предполагает наличие достаточной финансовой базы для:

- Своевременной оплаты любых обязательств, из чего исходит, что предприятие платежеспособно.

- Оптимизация производственной базы, расширение объемов компании или вложение в прочие направления предпринимательской деятельности, то есть предприятие имеет способности к развитию.

- Компенсация определенного ущерба, если были реализованы риски или рыночная конъюнктура изменилась в неблагоприятном направлении. При этом имеет место финансовая безопасность организации.

Чтобы достичь одновременного наличия данных факторов на длительном отрезке времени, используется поддержание качественного соотношения между суммой получаемых ресурсов, их источниками и оптимизацией финансов. Подобный общий подход позволяет выразить значение коэффициента автономии.

Основной идеей стабильности организации является факт наличия достаточного количества личных средств, чтобы своевременно погашать любые денежные обязательства, поступающие извне компании. Сам анализ финансовой независимости предполагает, что стабильная компания – это не та, которая полностью исключает займы, а организация, использующая их в размере, чтобы успевать полностью погашать все обязательства точно в срок.

Основываясь на сфере деятельности, оптимизации управления и прочих показателях, уровень нормы для личных средств будет отличаться. Но даже в рамках одной компании смена процесса производства или стратегии ведения бизнеса, а также воздействие сезонного фактора, способны внушительно скорректировать структуры финансовой базы, а вместе с ней, и уровень требуемых для стабильной деятельности средств.

Формула расчет КФН

Финансовая независимость предполагает определение доли личных денежных средств в рамках комплекса финансовых источников, так что коэффициент рассчитывается так:

Коэффициент финансовой независимости=коэффициент автономии=Личные средства/Валюта баланса

Подобная формула коэффициента финансовой независимости демонстрирует объем активов из личных финансовых источников, то есть, из нее можно вывести и уровень зависимости организации от кредитных денежных средств.

Если компания может использовать займы на длительный период времени, КФН может предполагать их внесение в состав личного капитала фирмы. В данной ситуации может применяться другая формула КФН по балансу, где учтены длительные долговые потребности:

Коэффициент финансовой устойчивости=(Личные средства+Длительное кредитование)/Валюта баланса.

Благодаря данному параметру можно вывести общую часть суммарных вливаний, полученную из долгосрочных финансовых вливаний. Таким образом, можно точнее подсчитать оптимальную структуру финансовой базы компании.

Где находятся сведения для подсчета КФН

И та, и другая формула расчета финансовой независимости демонстрируют подсчет характеристик на основе балансовой отчетности. Некоторые организации применяют для этого отчетность бухгалтерии за 1 финансовый год, но значительно выгоднее применять специальный управленческий баланс за 1 месяц. Для этого имеются свои основания:

- Чем больший объем учетных дат, тем качественнее демонстрация средних параметров, соответствующих фактическим активам и задолженностям по среднегодовому объему.

- Нередко расчет коэффициента требует совмещение статей, которые расходятся с законодательными формами. При этом управленческий учет, основанный на специфике организации, обеспечивает исключение любых перерасчетов, что значительно оптимизирует проведение аналитической деятельности.

- Основываясь на отчетах за 1 месяц, возможно отслеживание динамики структуры финансовой базы внутри 12 месяцев, что имеет огромное значение при предотвращении кассовых расхождений.

Какой вид должен иметь КФН

Принято считать, что коэффициент финансовой независимости демонстрирует стабильность фирмы. Чем ниже данное соотношение, тем большая зависимости организации от кредитных займов и побочных финансовых вливаний, что уменьшает независимость предприятия.

Что касается допустимого минимума для КФН, он находится на уровне 0,3-0,5, основываясь на сфере деятельности предприятия, что имеет свои критерии требований для структуры финансовой базы. Если рассматривать фондоемкую организацию, имеющую серьезный процент внеоборотных финансовых средств, ее доля личной финансовой базы, как и КФН, обязаны превышать указанные показатели нормы.

Если коэффициент показывает близость к 1, это указывает на отсутствие используемых кредитных денег при действующей финансовой базе, что далеко не всегда является благоприятным фактором. Если вид предпринимательской деятельности предполагает повышенный процент высоколиквидного оборота, возможно применение внешних финансовых вливаний в требуемых объемах, что позволит увеличить окупаемость личных средств. Основываясь на данном предположении, характеристика КФН порядка 0,7-0,8 может быть самой подходящей.

Дополнительные особенности КФН

Мы разобрались, как рассчитать коэффициент финансовой независимости предприятия, но этот показатель не демонстрирует полную картину ситуации на предприятии. Для этого требуются данные о платежеспособности компании в ближайшем будущем, так как завышенная степень обязательств на краткосрочном отрезке времени может стать причиной просрочки платежей по имеющимся кредитным займам.

Чтобы продолжить данные исследования, важно использование побочных соотношений, которые также демонстрируют структуру источников финансирования и имеющихся денежных средств, но здесь имеет место учет срочности оплаты счетов и оперативности превращения вкладов в чистую прибыль.

Первая подобная группа называется параметрами ликвидности. Зачастую наиболее целесообразным шагом становится применение параметра скоростной ликвидности, рассчитываемого по формуле:

Коэффициент скоростной ликвидности=(Краткосрочные долговые обязательства по дебиторке+Ликвидные запасы товара и продукта+Финансовая база и эквиваленты)/Краткосрочные обязательства.

Подобное соотношение, также называемое коэффициентом покрытия, способно пролить свет на возможность фирмы погашать долговые обязательства на небольшом временном отрезке, используя для этого только высоколиквидные активы. Принято считать, что показатель менее 1 указывает на высокие риски неплатежеспособности. Оптимальным уровнем считается коэффициент от 1,5 до 2,5. Если же данная величина превышена, это может свидетельствовать о неграмотной структуре финансовой базы, присутствии возможности внедрения внешних денежных средств, что позволит улучшить окупаемость личных финансов.

Важно не забывать о том, что расчет коэффициента скоростной ликвидности не требует внесения в числитель сырья, материальной базы и трат предприятия в неоконченный производственный процесс. Если говорить о норме, такие факторы не используются в торговле, и их превращение в финансовую базу может нарушить процедуру производства, приведя компанию к убыточности.

Еще один побочный фактор – коэффициент обеспеченности личными оборотными активами. Его также принято называть коэффициентом маневренности и рассчитывать на основе следующей формулы:

Коэффициент маневренности собственного капитала=(Собственный капитал –Внеоборотные активы )/Собственный капитал.

Благодаря данной формуле устанавливается объем личных средств, пребывающих в самой подвижной форме – оборотных активах.

Выводы

Любое предприятие имеет массу параметров, на основе которых устанавливается индивидуальная оптимальная база активов и методик их пополнения. Суть подхода заключается в том, что оценка финансовой стабильности фирмы требует комплексных мероприятий.

Каждый КФН обязан применяться неразрывно с параметром ликвидности и наполнении капитала личными оборотными финансами. В ситуации грамотного усреднения сведения и подсчетов можно получить только характеристику имеющейся финансовой базы и источников денежных вливаний.

Если вам необходимо, чтобы КФН стал полезнейшим финансовым инструментом, важно осуществлять анализ на постоянной основе и в различных периодах времени, следить за динамикой показателей и исследовать воздействия случаев финансово-хозяйственных операций на корректировки структуры общего капитала.

Таким образом, использование системы аналитических параметров обязано быть своевременным и соответствующим текущему времени, что можно сравнить с каждой успешно функционирующей фирмой. Подобный подход к применению коэффициентов обеспечит своевременную демонстрацию вероятных рисков и выявление узких зон организации, а также путей нормализации сложившейся ситуации.

Формула коэффициента финансовой независимости

Коэффициент финансовой независимости

Формула коэффициента финансовой независимости используется в работе банковскими организациями, инвесторами с целью определении финансовой привлекательности потенциального заемщика (партнера).

Показатель финансовой независимости обладает двойственной природой, так как его рост свидетельствует о двух моментах:

- Происходит укрепление финансовой независимости предприятия путем увеличения собственного капитала,

- Снижается рентабельность собственного капитала.

Формула коэффициента финансовой независимости

Формула коэффициента финансовой независимости используется в процессе мониторинга обеспеченности фирмы собственными ресурсами, которые необходимы для покрытия существующих обязательств.

Формула коэффициента финансовой независимости представлена в следующем виде:

Кфн = (Ксобст. + Крезерв.)/ВБ,

ЗдесьКсобст. — стоимость собственного капитала;

К резерв. — сумма резервного капитала;

ВБ — валюта баланса.

Формула коэффициента финансовой независимости, если подставить в нее строки бухгалтерской отчётности, будет выглядеть так:

Кфн=(1310 + 1340 + 1360 +1370) / 1600

В данной формуле сумма собственного капитала составляет сумму строк 1310, 1340, 1360 и 1370 бухгалтерского баланса. Собственный капитал в соответствии с балансом компании представляет собой часть капитала, которая остается в распоряжении компании после минуса сумм по всем обязательствам.

В строку 1600 входит вся совокупность активов по балансу (то есть валюта баланса).

Норматив показателя

Показатель финансовой независимостиотражает достаточность собственных средств в наличии у компании для расчета по задолженности. В соответствии с нормативом значение коэффициента финансовой независимости должно быть выше 0,5. В этом случае, чем больше значение показателя, тем более привлекательной является компания для инвестиций.

Высокое значение показателя независимости отражает положение предприятия, при котором у него в наличии есть все необходимыесредства для погашения долгов, а также высокую независимость от внешних кредиторов.

Если значение коэффициентаприближено к единице, то говорят о медленных темпах развития организации, сдерживающих механизмах ее развития. Данная ситуация вызвана отказом от привлеченных средств, что в большинстве случаев ведет к потере возможности дополнительного получения прибыли, в том числе расширения производства (рынков сбыта).

Для более точных и детальных расчетов показатель финансовой независимости приводят к сравнению его значений в динамике, а также к средним значениям других предприятий аналогичной отрасли.

Примеры решения задач

Как рассчитать коэффициент финансовой независимости (FI)

(Раскрытие информации: некоторые из приведенных ниже ссылок могут быть партнерскими)

Когда у вас есть цель, всегда полезно знать, как вы продвигаетесь к ней. Если вы пытаетесь стать финансово независимым, вам будет важно знать, насколько вы далеки от своей цели! Для этого вам необходимо знать свой коэффициент финансовой независимости (FI). Это соотношение покажет вам, насколько вы близки или далеки от достижения своей цели.

Если ваша цель — стать ФИ, у вас будет определенная сумма собственного капитала, которой вам нужно будет достичь, прежде чем вы сможете стать ФИ. Эта сумма собственного капитала и есть ваш номер FI. Как только ваш собственный капитал сравняется с вашим числом FI, вы финансово свободны. Это основная идея.

Ваш коэффициент FI точно скажет вам, где вы находитесь на пути к финансовой независимости . В этом посте мы увидим, как именно рассчитать вашу цель по чистой стоимости. А затем как рассчитать свой прогресс в достижении цели.Это очень поможет вам узнать, нужно ли вам корректировать свою стратегию для своевременного достижения цели.

Следите за обновлениями, если вы хотите знать, когда вы станете финансово свободными!

Финансовая независимость

Во-первых, что такое финансовая независимость (FI)?

Финансовая независимость означает, что вам не нужно работать, чтобы поддерживать свой образ жизни. Его также иногда называют финансовой свободой. Вы финансово независимы, когда у вас достаточно денег, чтобы поддерживать свой образ жизни, не работая.

Для этого ваше богатство должно приносить доход. И этот доход должен быть выше ваших расходов. Основной способ получить доход от собственного капитала — это выйти из него. Однако вам нужно снимать достаточно мало, чтобы поддерживать свое состояние в течение длительного времени. В противном случае вы останетесь без денег.

Это только один из способов достижения финансовой независимости. Но это самый стандартный способ. Некоторые люди предпочитают сосредоточиться на пассивном доходе. А некоторые люди полностью сосредоточиваются на недвижимости, чтобы стать финансово независимыми.

Есть много причин стать финансово независимым. В настоящее время он очень популярен в Интернете. Особенно с философией финансовой независимости и раннего выхода на пенсию (FIRE). Идея состоит в том, чтобы как можно скорее стать финансово независимым и досрочно выйти на пенсию. Но вы также можете быть финансово независимым и не выходить на пенсию. Затем вы можете делать в своей жизни именно то, что хотите, поскольку это больше не зависит от вашего карьерного дохода.

Во-первых, предположим, что вы следуете идее отказа от финансовой независимости.Но я также расскажу о соотношении FI в концепции полностью пассивного дохода.

Скорость вывода средств

Если вы хотите стать финансово независимым, имея достаточно большой собственный капитал для покрытия ваших расходов, возможно, вы слышали о правило 4% . В нем говорится, что если вы снимаете только 4% своего инвестиционного портфеля каждый год, он должен поддерживать вас не менее 30 лет. Этот процент представляет собой вашу ставку вывода (WR) или безопасную ставку вывода (SWR).

Эти правила предполагают, что вы инвестируете свой портфель в фондовый рынок. Как правило, правило 4% предполагает 75% акций и 25% облигаций. Но распределение активов зависит от вас. 4% — рекомендуемый КСВ. Но некоторые люди предпочитают быть более консервативными (<4%) или более агрессивными (> 4%). Я более консервативен, поэтому мой КСВ составляет 3,5%.

Следует иметь в виду, что исходное правило 4% основано на 30-летнем пенсионном возрасте. Если вы выйдете на пенсию очень рано и планируете выйти на пенсию в течение 50 лет, это может сработать иначе.Для этого вам, возможно, придется уменьшить КСВ. Вы можете взглянуть на мой пенсионный калькулятор, чтобы вам помочь.

Чтобы узнать больше о ставках снятия средств и правиле 4%, вы должны прочитать о результатах исследования Trinty!

Номер вашей финансовой независимости

Теперь я получил свой SWR, сколько мне нужно, чтобы быть FI?

.Анализ финансовых коэффициентов

— Список финансовых коэффициентов

Анализ финансовых коэффициентов — Список финансовых коэффициентов

Для всего бухгалтерии

Анализ финансовых показателей выполняется путем сравнения двух статей финансовой отчетности. Полученное соотношение можно интерпретировать более информативным образом, чем рассматривать элементы по отдельности.

Финансовые коэффициенты можно разделить на коэффициенты, которые измеряют: (1) прибыльность, (2) ликвидность, (3) эффективность управления, (4) левередж и (5) оценку и рост.

Список финансовых показателей

Вот список различных финансовых коэффициентов. Обратите внимание, что большинство соотношений можно также выразить в процентах , умножив десятичное число на 100%. Кратко описывается каждое соотношение.

Показатели рентабельности

- Норма валовой прибыли = Валовая прибыль ÷ Чистые продажи

Оценивает объем валовой прибыли, полученной от продаж. Валовая прибыль равна чистым продажам ( продаж за вычетом возвратов, скидок и надбавок ) за вычетом себестоимости продаж.

- Рентабельность продаж = Чистая прибыль ÷ Чистые продажи

Также известный как «норма чистой прибыли» или «норма чистой прибыли», он измеряет процент дохода, полученного от продаж в долларах. Как правило, чем выше ROS, тем лучше.

- Рентабельность активов = Чистая прибыль ÷ Средняя сумма активов

В финансовом анализе это мера рентабельности инвестиций . ROA используется для оценки эффективности менеджмента в использовании активов для получения дохода.

- Рентабельность акционерного капитала = Чистая прибыль ÷ Средний акционерный капитал

Измеряет процент дохода, полученного на каждый доллар собственного капитала.

Коэффициенты ликвидности

- Коэффициент текущей ликвидности = оборотные активы ÷ текущие обязательства

Оценивает способность компании оплачивать краткосрочные обязательства, используя оборотные активы (денежные средства, рыночные ценные бумаги, текущая дебиторская задолженность, запасы и предоплата).

- Acid Test Ratio = Быстрые активы ÷ Текущие обязательства

Также известный как «коэффициент быстрой ликвидности », он измеряет способность компании оплачивать краткосрочные обязательства с использованием более ликвидных видов оборотных активов или «быстрых активов» (наличные деньги, рыночные ценные бумаги и текущая дебиторская задолженность).

- Коэффициент денежной наличности = (денежные средства + рыночные ценные бумаги) ÷ текущие обязательства

Измеряет способность компании оплачивать свои текущие обязательства с использованием денежных средств и обращающихся на рынке ценных бумаг. Рыночные ценные бумаги — это краткосрочные долговые инструменты, которые не уступают денежным средствам.

- Чистый оборотный капитал = Текущие активы — Текущие обязательства

Определяет, может ли компания выполнять свои текущие обязательства за счет оборотных средств; и сколько там избытка или недостатка.

Коэффициенты эффективности управления

- Оборачиваемость дебиторской задолженности = Чистые кредитные продажи ÷ Средняя дебиторская задолженность

Измеряет эффективность предоставления кредита и получения кредита.Он показывает, сколько раз в год компания собирает открытые счета в среднем. Высокий коэффициент подразумевает эффективный процесс кредитования и взыскания.

- дней невыполненных продаж = 360 дней ÷ Оборот дебиторской задолженности

Также известен как «оборот дебиторской задолженности в днях» , «период инкассо» . Он измеряет среднее количество дней, в течение которых компания собирает дебиторскую задолженность. Чем короче DSO, тем лучше. Обратите внимание, что некоторые используют 365 дней вместо 360.

- Оборачиваемость запасов = Себестоимость продаж ÷ Средний запас

Представляет количество продаж и замен инвентаря.Обратите внимание, что некоторые авторы используют Продажи вместо Себестоимости продаж в приведенной выше формуле. Высокий коэффициент указывает на то, что компания эффективно управляет своими запасами.

- дней складских запасов = 360 дней ÷ Оборачиваемость запасов

Также известен как «Оборачиваемость запасов в днях» . Он представляет собой количество дней, в течение которых инвентарь находится на складе. Другими словами, он измеряет количество дней от покупки инвентаря до его продажи. Как и DSO, чем короче DIO, тем лучше.

- Оборачиваемость кредиторской задолженности = Чистые кредитные покупки ÷ Средн. Кредиторская задолженность

Представляет количество раз, когда компания оплачивает свою кредиторскую задолженность в течение периода. Предпочтение отдается низкому коэффициенту, потому что лучше отложить выплаты как можно дольше, чтобы деньги можно было использовать для более продуктивных целей.

- дней непогашенной задолженности = 360 дней ÷ Оборачиваемость кредиторской задолженности

Также известен как «Оборачиваемость кредиторской задолженности в днях» , «Срок платежа» .Он измеряет среднее количество дней, проведенных до выплаты обязательств поставщикам. В отличие от DSO и DIO, чем длиннее DPO, тем лучше (как описано выше).

- Операционный цикл = количество дней отсутствия запасов + количество дней отсутствия продаж

Измеряет количество дней, в течение которых компания выполняет 1 полный рабочий цикл, т.е. приобретает товары, продает их и получает причитающуюся сумму. Более короткий операционный цикл означает, что компания быстрее генерирует продажи и собирает денежные средства.

- Цикл конвертации денежных средств = операционный цикл — количество дней к оплате

CCC измеряет, насколько быстро компания конвертирует наличные в больше.Он представляет собой количество дней, в течение которых компания платит за покупки, продает их и получает причитающуюся сумму. Обычно, как и рабочий цикл, чем короче CCC, тем лучше.

- Общий оборот активов = Чистые продажи ÷ Средние общие активы

Измеряет общую эффективность компании в увеличении продаж с использованием своих активов. Формула аналогична ROA, за исключением того, что вместо чистой прибыли используется чистая выручка.

Коэффициенты кредитного плеча

- Коэффициент долга = Общие обязательства ÷ Общие активы

Измеряет долю активов компании, которая финансируется за счет заемных средств (обязательств перед третьими сторонами).Коэффициент долга также можно рассчитать по формуле: 1 минус Коэффициент капитала .

- Коэффициент собственного капитала = Общий капитал ÷ Общие активы

Определяет долю общих активов, представленную собственным капиталом (т. Е. Взносы собственников и накопленная прибыль компании). Коэффициент собственного капитала также можно рассчитать по формуле: 1 минус Коэффициент долга .

Обратный коэффициент собственного капитала известен как множитель собственного капитала , который равен общей сумме активов, деленной на общую сумму собственного капитала.

- Отношение долга к собственному капиталу = Общие обязательства ÷ Общий капитал

Оценивает структуру капитала компании. Соотношение D / E более 1 означает, что компания использует заемные средства; меньше 1 означает, что это консервативный.

- раз заработанные проценты

= EBIT ÷ Процентные расходыИзмеряет, сколько раз процентные расходы конвертируются в доход, и может ли компания оплатить процентные расходы, используя полученную прибыль. EBIT — это прибыль до вычета процентов и налогов.

Коэффициенты оценки и роста

- Прибыль на акцию = (Чистая прибыль — Привилегированные дивиденды) ÷ Среднее количество простых акций в обращении

EPS показывает норму прибыли на обыкновенную акцию. Привилегированные дивиденды вычитаются из чистой прибыли, чтобы прибыль была доступна держателям обыкновенных акций.

- Соотношение цены и прибыли = рыночная цена на акцию ÷ прибыль на акцию

Используется для оценки завышенной или заниженной цены акции. Относительно низкий коэффициент P / E может указывать на то, что компания недооценена.И наоборот, инвесторы ожидают высоких темпов роста от компаний с высоким коэффициентом P / E .

- Коэффициент выплаты дивидендов = Дивиденд на акцию ÷ Прибыль на акцию

Определяет долю чистой прибыли, которая распределяется между собственниками. Не весь доход распределяется, поскольку значительная часть остается для операций в следующем году.

- Коэффициент дивидендной доходности

= Дивиденд на акцию ÷ Рыночная цена на акциюИзмеряет процент дохода от дивидендов по сравнению с ценой, уплаченной за акции.Высокая доходность привлекательна для инвесторов, которые заинтересованы в дивидендах, а не в долгосрочном приросте капитала.

- балансовая стоимость на акцию

= Обыкновенные акции SHE ÷ Средние обыкновенные акцииУказывает стоимость запасов на основе исторической стоимости. Стоимость обыкновенных акций в бухгалтерских книгах компании делится на среднее количество обыкновенных акций в обращении.

Несколько советов

При вычислении коэффициента, включающего статью отчета о прибылях и убытках и статью баланса, мы обычно используем среднее значение для статьи баланса.Это связано с тем, что статья отчета о прибылях и убытках относится ко всей деятельности за период. Статья баланса также должна отражать весь период; поэтому мы усредняем начальный и конечный остатки.

Существуют и другие финансовые коэффициенты, помимо перечисленных выше. Перечисленные здесь коэффициенты являются наиболее распространенными коэффициентами, используемыми при оценке бизнеса. При интерпретации соотношений лучше иметь основу для сравнения, например прошлые показатели производительности и отраслевые стандарты.

.

Наиболее важные финансовые показатели

5 лучших финансовых показателей

Наиболее распространенные и пять основных коэффициентов затрат, используемых в финансовой сфере, включают:

1. Отношение долга к собственному капиталу

Отношение заемного капитала к собственному капиталу — это количественная оценка финансового левериджа фирмы, рассчитанная путем деления общей суммы обязательств на собственный капитал.Этот коэффициент указывает на долю собственного капитала и заемных средств, используемых компанией для финансирования своих активов.

Формула, используемая для вычисления этого отношения:

Итого обязательства / собственный капитал

2. Коэффициент текущей ликвидности

Коэффициент текущей ликвидности — это коэффициент ликвидности, который оценивает способность компании погашать краткосрочные обязательства. Этот коэффициент также известен как коэффициент денежных активов, коэффициент денежных средств и коэффициент ликвидности.Более высокий коэффициент текущей ликвидности указывает на более высокую способность компании выплачивать свои долги. Формула, используемая для расчета коэффициента текущей ликвидности:

Оборотные активы / текущие обязательства

3. Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности, также известный как «коэффициент быстрой ликвидности» или «коэффициент быстрой ликвидности», является показателем краткосрочной ликвидности фирмы. Коэффициент быстрой ликвидности помогает измерить краткосрочную задолженность компании с ее наиболее ликвидными активами.

Формула, используемая для расчета коэффициента быстрой ликвидности:

(оборотные активы — запасы) / текущие обязательства

Более высокий коэффициент быстрой ликвидности указывает на лучшую позицию компании.

4. Рентабельность собственного капитала (ROE)

Рентабельность собственного капитала — это сумма чистой прибыли, возвращенная как процент от собственного капитала. Более того, рентабельность собственного капитала оценивает прибыльность корпорации путем выявления суммы прибыли, полученной компанией на деньги, вложенные акционерами.Кроме того, коэффициент рентабельности собственного капитала выражается в процентах и рассчитывается как:

Чистая прибыль / Собственный капитал

Коэффициент рентабельности капитала также называется «рентабельностью чистой стоимости активов» (RONW).

5. Маржа чистой прибыли

Норма чистой прибыли — это число, которое указывает на эффективность компании при контроле над ее расходами.Более высокая маржа чистой прибыли свидетельствует о большей эффективности компании по преобразованию выручки в фактическую прибыль. Это соотношение является хорошим способом сравнения компаний одной отрасли, поскольку такие компании часто находятся в схожих условиях ведения бизнеса.

Формула для расчета чистой прибыли:

Чистая прибыль / Чистый объем продаж

Мы рассчитали средние коэффициенты на основе данных SEC для наших читателей — см. Сравнительный анализ отрасли.

.Формула анализа финансовых коэффициентов

— Анализ баланса

Теперь бесплатно! 300 бизнес-справочников, которые помогут вам добиться успеха в бизнесе >>>>

Анализ финансовых коэффициентов эффективного баланса и формулы финансовых коэффициентов

Что такое анализ финансовых коэффициентов? Баланс и отчет о прибылях и убытках важны, но они являются лишь отправной точкой для успешного финансового управления.Применяйте анализ коэффициентов к финансовой отчетности, чтобы проанализировать успех, неудачу и прогресс вашего бизнеса.

Формулы

Ratio Analysis позволяют владельцу / менеджеру бизнеса выявлять тенденции в бизнесе и сравнивать его производительность и состояние со средней производительностью аналогичных предприятий в той же отрасли. Для этого сравните свои коэффициенты со средними показателями предприятий, аналогичных вашему, и сравните свои собственные коэффициенты за несколько последовательных лет, особенно внимательно следя за любыми неблагоприятными тенденциями, которые могут начаться.Анализ соотношения может предоставить важные сигналы раннего предупреждения, которые позволят вам решить проблемы вашего бизнеса до того, как они разрушат ваш бизнес.

Только что выпущено: Как управлять собой для достижения успеха (90 советов по самоуправлению)

Вы несете ответственность за все, что происходит в вашей жизни. Научитесь принимать полную ответственность за себя. Если вы не управляете собой, вы позволяете другим контролировать свою жизнь.В этом видео вы найдете 90 эффективных советов и стратегий, которые помогут вам добиться успеха.

Для получения более подробных видеороликов посетите наш

Малый бизнес и навыки управления

YouTube Chanel .

Формула анализа коэффициентов баланса

Важные коэффициенты баланса измеряют ликвидность и платежеспособность (способность бизнеса оплачивать свои счета при наступлении срока их оплаты) и левередж (степень, в которой бизнес зависит от финансирования кредиторов).Они включают следующие коэффициенты:

Коэффициенты ликвидности

Эти коэффициенты указывают на легкость превращения активов в наличные. Они включают коэффициент текущей ликвидности, коэффициент быстрой ликвидности и оборотный капитал.

Коэффициенты текущей ликвидности. Коэффициент текущей ликвидности — один из наиболее известных показателей финансовой устойчивости. Его размер показан ниже:

Коэффициент текущей ликвидности =

Итого оборотные активы

____________________

Итого текущие обязательства

Главный вопрос, на который отвечает этот коэффициент: «Достаточно ли у вашего бизнеса оборотных средств для выполнения графика платежей по текущим долгам с запасом прочности на случай возможных потерь в оборотных активах, таких как сокращение запасов или коллекторские счета?» Обычно приемлемый коэффициент текущей ликвидности составляет 2: 1.Но то, является ли конкретный коэффициент удовлетворительным, зависит от характера бизнеса и характеристик его оборотных активов и обязательств. Минимально приемлемый коэффициент текущей ликвидности, очевидно, составляет 1: 1, но эти отношения обычно слишком тесны для комфорта.

Если вы решите, что коэффициент текущей ликвидности вашего бизнеса слишком низкий, вы можете повысить его на:

- Выплата долгов.

- Увеличение ваших оборотных средств за счет ссуд или других займов со сроком погашения более одного года.

- Конвертация внеоборотных активов в оборотные.

- Увеличение ваших оборотных средств за счет новых взносов в акционерный капитал.

- Возвращение прибыли в бизнес.

Коэффициенты быстрой ликвидности. Коэффициент быстрой ликвидности иногда называют коэффициентом «кислотного теста», и он является одним из лучших показателей ликвидности. Его размер показан ниже:

Коэффициент быстрой ликвидности =

Денежные средства + государственные ценные бумаги + дебиторская задолженность

______________________________________

Итого текущие обязательства

Коэффициент быстрой ликвидности — гораздо более точный показатель, чем коэффициент текущей ликвидности.Исключая запасы, он концентрируется на действительно ликвидных активах, стоимость которых вполне определена. Это помогает ответить на вопрос: «Если вся выручка от продаж исчезнет, сможет ли мой бизнес выполнить свои текущие обязательства, имея в наличии легко конвертируемые« быстрые »средства?»

Проверка 1: 1 считается удовлетворительной, если большая часть ваших «быстрых активов» не относится к дебиторской задолженности, а модель взыскания дебиторской задолженности отстает от графика погашения текущих обязательств.

Видео о навыках управления: как стать отличным менеджером и лидером

Узнайте, как улучшить свои лидерские навыки и стать лучшим менеджером и лидером. Вот как быть боссом, за которого люди хотят отдать 200 процентов. в

Следуя видео, вы откроете для себя 120 действенных советов и стратегий, которые мотивируют и вдохновляют ваших людей раскрывать в них лучшее.

Для получения более подробных видеороликов посетите наш

Малый бизнес и навыки управления YouTube Chanel .

Оборотный капитал. Оборотный капитал — это больше показатель денежного потока, чем коэффициент. Результатом этого расчета должно быть положительное число. Он рассчитывается, как показано ниже:

Оборотный капитал = Итого оборотные активы — Итого текущие обязательства

Банкиры смотрят на чистый оборотный капитал с течением времени, чтобы определить способность компании выдерживать финансовые кризисы. Ссуды часто привязаны к минимальным требованиям к оборотному капиталу.

Общее замечание относительно этих трех коэффициентов ликвидности заключается в том, что чем они выше, тем лучше, особенно если вы в какой-либо значительной степени полагаетесь на деньги кредиторов для финансирования активов.

Коэффициент кредитного плеча

Этот коэффициент долга / стоимости или левериджа показывает, в какой степени бизнес зависит от долгового финансирования (деньги кредитора по сравнению с собственным капиталом):

Отношение долга к капиталу =

Итого обязательства

_______________

Собственный капитал

Как правило, чем выше этот коэффициент, тем более рискованным для кредитора будет видение своей подверженности риску вашего бизнеса, что, соответственно, затруднит получение кредита.

Анализ показателей отчета о прибылях и убытках

Следующие важные показатели отчета о прибылях и убытках измеряют прибыльность:

Коэффициент валовой прибыли

Этот коэффициент представляет собой процент долларов от продаж, оставшихся после вычитания стоимости проданных товаров из чистых продаж. Он измеряет процент долларов продаж, оставшихся (после получения или производства проданных товаров), доступных для оплаты накладных расходов компании.

Сравнение показателей вашего бизнеса с показателями аналогичных предприятий выявит относительные сильные и слабые стороны вашего бизнеса. Коэффициент валовой маржи рассчитывается следующим образом:

Коэффициент валовой прибыли =

Валовая прибыль

_______________

Чистый объем продаж

(Валовая прибыль = Чистые продажи — Себестоимость проданных товаров)

Коэффициент чистой прибыли

Это соотношение представляет собой процент от продаж в долларах, оставшихся после вычета стоимости проданных товаров и всех расходов, кроме налога на прибыль.Это хорошая возможность сравнить «рентабельность продаж» вашей компании с показателями других компаний в вашей отрасли. Он рассчитывается до уплаты налога на прибыль, поскольку налоговые ставки и налоговые обязательства различаются от компании к компании по широкому кругу причин, что значительно затрудняет сравнение после уплаты налогов. Коэффициент чистой прибыли рассчитывается следующим образом:

Коэффициент чистой прибыли =

Чистая прибыль до налогообложения

_____________________

Чистый объем продаж

Коэффициенты управления

Другие важные коэффициенты, часто называемые коэффициентами управления, также выводятся из информации баланса и отчета о прибылях и убытках.

Коэффициент оборачиваемости запасов

Этот коэффициент показывает, насколько хорошо осуществляется управление запасами. Это важно, потому что чем больше раз можно обернуть запасы в данном рабочем цикле, тем выше будет прибыль. Коэффициент оборачиваемости запасов рассчитывается следующим образом:

Коэффициент оборачиваемости запасов =

Чистый объем продаж

___________________________

Средний запас по себестоимости

Коэффициент оборачиваемости дебиторской задолженности

Этот коэффициент показывает, насколько хорошо собирается дебиторская задолженность.Если дебиторская задолженность не взыскивается в разумных пределах в соответствии с ее условиями, руководство должно пересмотреть свою политику взыскания. Если дебиторская задолженность слишком медленно конвертируется в денежные средства, ликвидность может быть серьезно снижена. Коэффициент оборачиваемости дебиторской задолженности рассчитывается следующим образом:

Чистые продажи в кредит / год

__________________ = Ежедневные продажи в кредит

365 дней в году

Оборачиваемость дебиторской задолженности (в днях) =

Дебиторская задолженность

_________________________

Ежедневные продажи в кредит

Коэффициент рентабельности активов

Этот показатель измеряет, насколько эффективно прибыль генерируется от активов, используемых в бизнесе, по сравнению с коэффициентами фирм в аналогичном бизнесе.Низкое соотношение по сравнению со средними отраслевыми показателями указывает на неэффективное использование бизнес-активов. Коэффициент рентабельности активов рассчитывается следующим образом:

Рентабельность активов =

Чистая прибыль до налогообложения

________________________

Итого активы

Коэффициент возврата инвестиций (ROI).

Рентабельность инвестиций, пожалуй, самый важный показатель из всех. Это процент возврата средств, вложенных в бизнес его владельцами.Короче говоря, это соотношение говорит владельцу, были ли все усилия, вложенные в бизнес, окупаемыми. Если рентабельность инвестиций ниже нормы прибыли от альтернативных безрисковых инвестиций, таких как сберегательный счет в банке, владелец может быть разумнее продать компанию, вложить деньги в такой инструмент сбережений и избежать ежедневных трудностей. управление малым бизнесом. Рентабельность инвестиций рассчитывается следующим образом:

Рентабельность инвестиций =

Чистая прибыль до налогообложения

____________________

Собственный капитал

Эти коэффициенты ликвидности, кредитного плеча, прибыльности и управления позволяют владельцу бизнеса выявлять тенденции в бизнесе и сравнивать его прогресс с результатами других на основе данных, публикуемых из различных источников.Таким образом, владелец может определить относительные сильные и слабые стороны бизнеса.

Самореклама при проведении анализа соотношений: как произвести хорошее первое впечатление

У вас нет второго шанса произвести первое впечатление! Поэтому важно помнить несколько основных вещей, которые помогут нам произвести наилучшее впечатление.

В этом видео вы познакомитесь с десятью наиболее эффективными способами, которые помогут произвести наилучшее первое впечатление.

Для получения более подробных видеороликов посетите наш

Малый бизнес и навыки управления

YouTube Chanel .

Другие темы раздела «Финансовый менеджмент»

Боковая панель: Приглашаем вас посетить наш информационный раздел по страхованию автомобилей, в котором представлен список статей, которые могут сэкономить сотни долларов на расценках на ваши автомобили. В автостраховании с полным покрытием вы найдете полезные советы по получению дешевых предложений.Для получения информации о том, как получить более дешевые расценки на более короткие сроки, см. Страхование автомобиля на один месяц, а также краткосрочное страхование автомобиля. Чтобы получить информацию для водителей впервые, см. Дешевую страховку автомобилей для новых водителей. Как насчет получения более дешевых премиальных ставок для зрелых женщин? нет проблем, посмотрите здесь, лучшая страховка для новых водителей старше 25 лет.

Если вас интересует страховка на полгода, см. Полезные советы по этой теме в разделе «Страхование автомобиля на 6 месяцев». Как насчет получения более выгодных страховых взносов для молодых водителей? см. автострахование для 17-летних и автострахование для младше 21 года и автострахование для мужчин и женщин до 25 лет.Вот еще один список полезных статей по страхованию водителей,

Что касается полезных советов относительно выплаты страховых взносов без депозита, см. Страхование автомобилей без залога, а список недорогих брокеров, агентов и компаний см. Прочтите следующую информативную статью, если вы ищете более выгодные тарифы для молодых водителей в своей семье и более дешевую страховку транспортных средств для молодых водителей. Теперь, чтобы открыть для себя новые способы получить более низкие котировки, перейдите на страницу общего автомобильного страхования. Прочтите эту статью, если вам нужна информация о страховании автомобилей с высоким риском.

Как насчет того, чтобы получить более выгодную сделку с первым водителем? просто щелкните ссылку. Возможно, когда-нибудь вы захотите отменить свою политику, воспользуйтесь этой статьей, чтобы узнать, как это сделать. На нашей странице центра страхования водителей есть список руководств, которые наверняка помогут вам получить очень дешевую автомобильную страховку для водителей-подростков. Для тех из вас, кто ищет дешевые котировки для краткосрочной политики, прочтите эту статью. а также советы и рекомендации для групп с особыми интересами, таких как молодые водители и временная страховка.

Если у вас есть первые водители в вашей семье, поищите здесь полезные советы относительно дешевых водителей первого автострахования, чтобы получить очень-очень дешевые расценки на автострахование, другие типы полисов могут включать следующее: страхование автомобиля без залога, ежемесячная оплата, страхование классических автомобилей на молодые водители получают более выгодную сделку по дешевой стоимости страхования гражданской ответственности, находят хорошие тарифы для новых водителей. как насчет того, если вы заинтересованы в оплате автострахования? да, для вас есть руководство.А вот список самых дешевых автостраховщиков. И завершается список тем, как рассчитать оценку автостраховки без личной информации.

Заявление об ограничении ответственности: Несмотря на то, что прилагаются все усилия для обеспечения точности содержания этого веб-сайта, веб-сайт предоставляется «как есть», и Bizmove.com не делает никаких заявлений или гарантий в отношении точности или полноты информации, представленной на Это. Хотя содержание этого сайта предоставляется добросовестно, мы не гарантируем, что информация будет обновляться, быть правдивой и не вводить в заблуждение или что этот сайт всегда (или когда-либо) будет доступен для использования.Ничто на этом веб-сайте не должно рассматриваться как профессиональный совет или официальная рекомендация, и мы исключаем все заявления и гарантии, касающиеся содержания и использования этого сайта.

.